导语:风投机构最近有点不太畅快。 从今年开始,第一批国产VC(风险投资)的第一批基金陆续到期,面临着真金白银的试炼。虽然没有明确的统计数据,但据创头条(Ctoutiao.com)记者了解,已经有不少中小基金步履维艰。虽然本质上是由于很多基金没能找到“对的”...

风投机构最近有点不太畅快。

从今年开始,第一批国产VC(风险投资)的第一批基金陆续到期,面临着真金白银的试炼。虽然没有明确的统计数据,但据创头条(Ctoutiao.com)记者了解,已经有不少中小基金步履维艰。虽然本质上是由于很多基金没能找到“对的”创业企业,但资金退出通道问题已经摆上台面,成为最值得关注的问题之一。

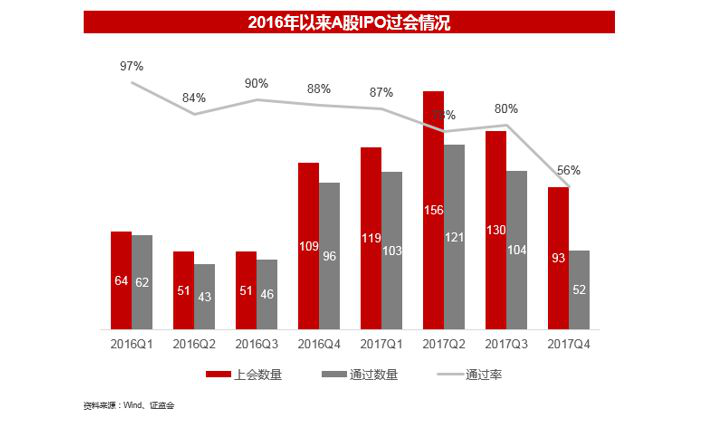

2017年A股IPO(首次公开募股)合计审核488家,相比2016全年审核266家大幅提速,排队企业数量维持在历史低位水平,不过截至2017年12月底,尚有519家企业处于排队中。

自新一任发审委于2017年9月30日上任后,监管口径明显趋严。2017年第四季度93家上会企业中,通过企业仅为52家,通过率为56%,处于历史低点。

2018年,IPO被否率屡创新高。

截至3月,2018年以来共58家IPO企业首发上会,其中,通过23家,过会率39.66%,被否28家,被否率48.28%,另外还有4家取消审核和3家暂缓表决。39.66%的过会率比2017年整年79.33%的过会率低了一半。可以预见,接下来相关部门会延续和加强监管从严的审核风格,严格审核、严格监管,谨防上会企业带病过关。

不仅过会严审,2月23日,证监会公布《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》,明确了证监会将区分交易类型,对标的资产曾申报IPO遭否决的重组项目加强监管。企业IPO被否决后,至少须运行三年才可筹划重组上市。

“现在发审委员实行终身问责制,目前的审核机制IPO肯定更难了。”华盖资本合伙人许莉向创头条记者表示,备案制喊了好几年,感觉不是越来越松,而是越来越紧。

“原来IPO退出是阶段性紧缩,现在是常态化。”远镜创投创始合伙人杜宇村说。这种大背景下,上市退出被普遍认为可遇不可求。星瀚资本创始合伙人杨歌认为,上市永远是三分之一靠业绩,三分之一靠努力,三分之一靠运气。

不过,排队上市的这些企业,可能绝大部分都不是风投加持的初创企业。3年盈利的硬杠杠、以及对上市规范的严格监管,已经阻拦掉了绝大多数创业企业。如果按国内现在的标准,京东在国内还是上不了市,洪泰基金合伙人盛希泰认为这是很荒唐的事情。

在内地股市上市趋严的当口,其他资本市场正在探索进一步放开限制。

4月24日,港交所正式公布《新兴及创新产业公司上市制度》咨询总结,允许双重股权结构公司上市,允许尚未盈利的生物科技公司赴港上市。新上市规则4月30日生效,正式接纳相关上市申请。

对于无收入生物科技公司,拟上市公司预期市值不少于15亿港元,且要符合多项要求。包括从事核心产品研发至少12个月、至少有一项核心产品已经通过概念阶段进入第二期或第三期临床试验等。

欲采纳同股不同权的公司上市时,相关拟上市公司上市最低预期市值不得少于400亿港元,如果预期市值低于400亿港元,申请人在最近一个财政年度必须录得10亿港元的收益。

不久前,纽交所最新修订上市规则允许适合独角兽公司直接上市,符合要求的公司可不通过上市流程发行新股或筹集资金,也不需要承销商,只要简单登记现有股票,便可在资本市场上自由交易。

当然,A股也推出了新政,一定程度上放宽了限制,但对于大多数创业者而言,形同虚设。

3月30日,国务院同意并转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》。试点企业为符合国家战略、具有核心竞争力、市场认可度高,属于互联网、大数据、云计算、人工智能、软件和集成电路、高端装备制造、生物医药等高新技术产业和战略性新兴产业,达到相当规模的创新企业。

但是!试点企业还要满足的三个条件,就把绝大多数初创企业挡在门外:

1、已在境外上市且市值不低于2000亿元人民币的红筹企业;

2、尚未在境外上市,最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币;

3、尚未在境外上市,收入快速增长,拥有自主研发、国际领先的技术,同行业竞争中处于相对优势地位的红筹企业和境内企业。

符合试点条件的红筹企业,可以优先选择通过发行存托凭证在境内上市融资;符合股票发行条件的,也可以选择发行股票。符合试点条件的境内企业,可以直接在境内市场首次公开发行股票并上市。

这样的企业当然是幸运的,但是,政策的“远水”,却根本没能解决VC的“近渴”。

“每次退出通道的构建和放宽都是激活创业投资的核心点。”云投汇创始人董刚向创头条记者说。

在盛希泰看来,上市公司股价是人类社会创造的最伟大的泡沫,是最合理的、大家可以接受的泡沫,资本市场就应该看未来,创业企业最有想象空间,最应该借助资本市场发展。

富士康36天火速上市,开放新经济独角兽上市,开放CDR(中国存托凭证),这一系列动作被盛希泰视为运动式IPO。在他看来,国家确实对新经济更加重视了,并为新经济企业上市实实在在开辟了新道路,不过这些新规需要常态化,做好落地。

“中国资本市场需要真的敞开胸怀拥抱互联网,拥抱创业企业,因为他们代表未来。”他说。

2017年,我国TMT并购市场共发生并购交易666起,相比2016年减少10%;其中A股TMT并购市场共发生317起,相比2016年减少29%。虽然并购量略有缩减,但在IPO进展缓慢的背景下,VC们还是开始更多地把目标转向并购。

杜宇村发现,在国内,并购正越来越常规化。一级市场后期并购活跃度在不断增加,大企业都在寻找资产标的做大自己,这种背景下杨歌认为国内并购会变得更加开放。他觉得并购是非常好的退出渠道,其次是股权转让。

“国内不像国外,IPO还是梦中情人,股权转让和并购还是会占大部分。”大唐元一管理合伙人乐德芳告诉创头条记者。

腾业创投合伙人孙敬伟同样认为IPO强求不来,风险投资机构退出主要依赖股权转让和并购。“并购退出是投资机构一个重大的退出方式。”紫辉创投创始合伙人郑刚表示,机构大部分的退出都是通过并购的方式完成的,IPO的少之又少,应该是个低百分比的个位数。

即使在国外IPO相对顺利的情况下,并购也是主流的退出渠道。在许莉看来,今年主要退出渠道应该是并购,并购也应该发挥越来越大的作用。“今年我们开始主动与上市公司、行业龙头企业接触,为被投企业发展和后期退出架桥铺路。”

创头条(Ctoutiao.com)独家稿件,转载请注明链接及出处。本文作者:杜航,微信:duhang16